[東京 31日] - 新型コロナウイルスの感染者が欧米を中心に拡大し続ける中、米国では240兆円もの巨額な財政拡大策の決定を受けて株式市場が3日連続で上昇した。為替市場でもドル需要が落ち着きを示すなど、正常化の動きが意識された。

3月31日、新型コロナウイルスの感染者が欧米を中心に拡大し続ける中、米国では240兆円もの巨額な財政拡大策の決定を受けて株式市場が3日連続で上昇した。写真は都内で撮影(2020年 ロイター/Issei Kato)

金融市場はすでにボトムを打ったのだろうか。今後注目すべきタイミングは、1)新型コロナウイルスの終息に向けた道筋が見え始める、2)景気への影響のボトムが見え始める──の2点と考える。

その中でどのような投資戦略を立てていくべきか、本稿でみていきたい。

<感染終息の道筋>

すでに終息が見えてきた感がある中国と韓国の場合、強硬的な封じ込め政策を行ってから2─3週間後にピークを打ったように思える。この傾向が当てはまるとすれば、3月に入ってから強烈な手を打った欧米では4月中旬から下旬に新規感染者の拡大ペースがピークを迎えるのではないだろうか。

もちろん感染の拡大自体は続き、撲滅が意識されるにはワクチンの登場を待たざるを得ないのかもしれない。それでも市場の転換点の条件の一つとして、終息に向けた道筋が見えてくることには意味がある。

ただ、世界的に現時点ではまだ見えている状況とは言えない。

<景気のボトム>

市場が反転するもう一つの条件は、景気のボトムが見え始めることだ。2008年のリーマン・ショックの際は、米国新規失業保険申請件数が65万9000件のピークをつけた2009年3月が、株式市場にとっての転換点でもあった。

米労働省が26日発表した最新の申請件数は328万件と、リーマン・ショック時を大きく超えた。ニューヨーク州やカリフォルニア州などは申請をすべて処理しきれていない可能性が高く、さらなる増加リスクが残る。まだ底は見えない。

それでも、米連邦準備理事会(FRB)が国債・住宅証券を無制限に購入、財政面でも240兆円規模の経済対策を打ち出すなど、米当局は市場で意識されているクレジット・リスクと急激な需要減に対する支援策を矢継ぎ早に講じている。

世界全体で見ても、各国の財政支出の合計は国内総生産(GDP)の2.6%(融資枠などの支出は除く)に達しており、リーマン・ショック時の規模を上回る。ウイルス封じ込め策の効果が見え出した中国では、日次の石炭消費量は通常の8─9割程度まで回復するなど生産活動が再開し始めている。

政策の効果はタイムラグが出てしまうため、一時的な景気悪化は避けられないものの、金融ショックや連鎖的な企業の倒産ショックなどの状況は回避できるとみている。

ただ、こうした好材料が市場の価格に反映されるまでには時間を要する。日本国内では「首都封鎖」(ロックダウン)の可能性も取りざたされており、当面は変動が大きな相場が続きそうだ。

<ポートフォリオの組み方>

こうした状況下であっても、ポートフォリオの収益性・分散化を強化しつつ、長期的な視線で投資ポジションを構築できる機会が存在すると筆者は考える。

まずは株式市場が大きく振れやすい中で、利回りをしっかり高めることだ。

株価の予想変動率を示す米国のVIX指数(恐怖指数)は、高水準での推移が続いている。こうした変動の高まりを活かし、利回りを高める戦略を検討することができる。高配当や質の高い配当の銘柄などを推奨する。

売られすぎている銘柄にも注目したい。米国では、激しい相場の変動を乗り切り、市場が持続的な回復を始めた際に上昇しそうな優良企業を厳選する必要がある。

アジアでは、オンラインゲームやeコマース、食事の配達サービスなど、インターネット消費関連銘柄への適切な投資タイミングとなるだろう。また、中国の経済活動が正常化し始めていることから、欧州では新興国へのエクスポージャーを持つ銘柄が、景気回復の恩恵を受けやすいと考えている。

魅力的な価格水準にある債券市場にも目を向けたい。特に米ハイイールド債と米ドル建て新興国国債は、他の資産クラスに比べて下落シナリオを十分に織り込んでいると考える。米ハイイールド債のスプレッドは960ベーシスポイント(bp)超と、購入するには非常に魅力的な水準にある。

米ドル建ての新興国国債の利回りは650bpを超えている。同水準は2000年以降の52事例あったが、すべてで12カ月間のトータルリターンがプラスとなっている。

米国投資適格債の魅力も高まっている。金融・財政当局による政策支援、また企業はバランスシート上での流動性確保を優先させている。米国債に対するスプレッドは年末までに150bpまで縮小するだろう。

<長期テーマ投資の好機>

危機的な状況はむしろ長期のトレンドを加速させる傾向があり、足元の市場も長期的な投資テーマに資金を配分する好機になり得る。

現在の危機が終息した後も、ポートフォリオの長期的な収益成長を求める投資家にとっては、医療や健康関連の技術(ヘルステック)、遺伝子治療の飛躍的進歩などは有望な分野だろう。

この危機を契機にオンラインビジネスがさらに成長したり、サプライチェーンが見直され、自動化や5Gなど「デジタルトランスフォーメンション」に関連した企業が恩恵を受けると考える。

ドル/円については、各国中央銀行のドル資金供給による流動性不安の低下(通貨スワップベーシスの低下)、3月期末越えによる需要後退などの理由から、目先105円程度まで下落するかもしれない。米日の10年金利差や先物市場のポジションをみても、その程度の水準が適正である。

しかし、リスクがほぼないオーバーナイト・インデックス・スワップ(OIS)金利と、3カ月物ドルLIBOR(ロンドン銀行間取引金利)のスプレッド、すなわち銀行の信用リスクや、新興国のドルファンディングリスクの指標は高止まりしており、ドル需要は高い水準が続くとみている。新興国のドル資金調達リスクも高止まりしている。

また、4月以降は世界最大の年金ファンドである日本のGPIF(年金積立金管理運用独立行政法人)による外債購入の拡大も意識される。1ドル=105円程度か、それ以下まで下がってきた局面では円をドルに転換することを勧める。

しかし、以前のような110円を超えるドル高は、米国の利上げ再開が意識されるタイミングまで待つことになるだろう。

<継続投資の必要性>

最後にもう一つ付け加えたいのが、投資を続けていくことの重要性である。

大きな下落局面では、慌ててポジションを解消する投資家が多いかもしれない。しかし、1945年以降の8回の弱気相場を分析した結果、米国株だけでみても完全回復までの期間は平均39カ月、株式60%・債権40%の分散ポートフォリオでは平均30カ月で最高値に戻している。

十分に分散されたポートフォリオをしっかり持ち続けていくことが、長期的な資産の保全と繁栄につながっていくと考えている。短期的な戦略と長期的な視点をしっかり分けてポートフォリオを考えていく局面である。

(本コラムは、ロイター外国為替フォーラム に掲載されたものです。筆者の個人的見解に基づいて書かれています)

*青木大樹氏は、UBS証券ウェルスマネジメント本部の日本における最高投資責任者(CIO)兼チーフエコノミスト。2001年より内閣府で政策企画・経済調査に携わった後、2010年にUBS証券入社。2016年より現職。2016年、インスティテューショナル・インベスター誌による「オールジャパン・リサーチチーム」調査の日本経済エコノミスト部門にて5位(外資系1位)に選ばれる。

*このドキュメントにおけるニュース、取引価格、データ及びその他の情報などのコンテンツはあくまでも利用者の個人使用のみのためにコラムニストによって提供されているものであって、商用目的のために提供されているものではありません。このドキュメントの当コンテンツは、投資活動を勧誘又は誘引するものではなく、また当コンテンツを取引又は売買を行う際の意思決定の目的で使用することは適切ではありません。当コンテンツは投資助言となる投資、税金、法律等のいかなる助言も提供せず、また、特定の金融の個別銘柄、金融投資あるいは金融商品に関するいかなる勧告もしません。このドキュメントの使用は、資格のある投資専門家の投資助言に取って代わるものではありません。ロイターはコンテンツの信頼性を確保するよう合理的な努力をしていますが、コラムニストによって提供されたいかなる見解又は意見は当該コラムニスト自身の見解や分析であって、ロイターの見解、分析ではありません。

Let's block ads! (Why?)

"市場" - Google ニュース

March 31, 2020 at 03:35PM

https://ift.tt/2WVNmXW

コラム:市場の転換点はいつか、コロナ後を見据えた投資戦略=青木大樹氏 - ロイター (Reuters Japan)

"市場" - Google ニュース

https://ift.tt/33JpYNe

Shoes Man Tutorial Pos News Update Meme Update Korean Entertainment News Japan News Update

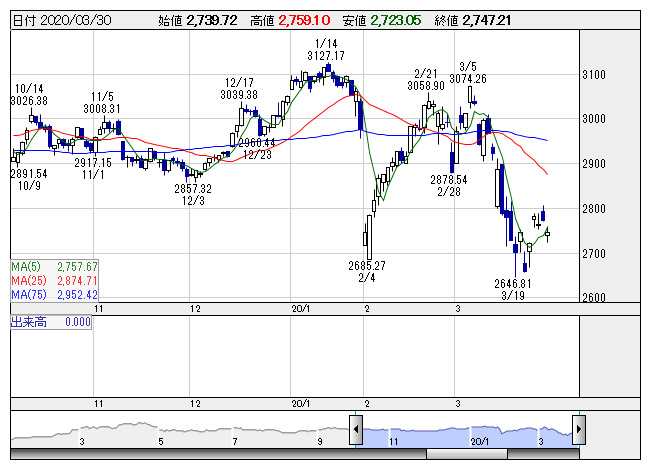

NYダウ <日足> 「株探」多機能チャートより

NYダウ <日足> 「株探」多機能チャートより

上海総合 <日足> 「株探」多機能チャートより

上海総合 <日足> 「株探」多機能チャートより